フリーランス・個人事業主・自営業の違いは?会社員から転身する際に知っておくべきこと

会社を独立して個人として働きたいと考えたとき、「フリーランスや個人事業主など複数の呼び方があって、違いがわからない」と悩む人もいるでしょう。フリーランス・個人事業主・自営業は共通する点が多い一方で、細かい点では違いがあります。

この記事では、フリーランス・個人事業主・自営業の違いを詳しく見ていきます。それぞれのメリット・デメリットや、個人として仕事を始める際に必要な手続きなどを紹介しているため、独立を検討している人はぜひ参考にしてください。

フリーランス・個人事業主・自営業の違い

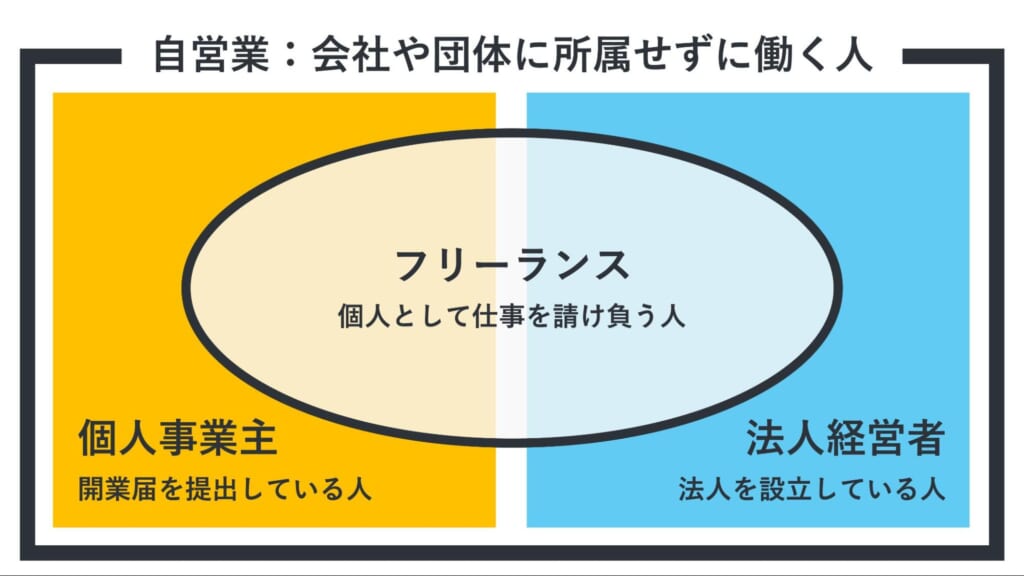

フリーランス・個人事業主・自営業はいずれも会社や団体に属さない働き方のことです。以下の図のように、対象とする範囲が異なります。

自営業は独立して自ら事業を営む人のことで、フリーランスや個人事業主、法人経営者も自営業の一種です。個人事業主は開業届を提出している人、法人経営者は法人を設立している人を指します。

フリーランスは、個人として仕事を請け負う人全般を指す言葉です。個人事業主として活動している人も、法人を設立している人も、個人として仕事を請け負っていればフリーランスに該当します。

それぞれの定義について、以下で詳しく見ていきましょう。

フリーランスの定義とは

フリーランスの定義は、「特定の企業や組織に所属せず、個人として仕事を請け負う人」です。この条件を満たしていれば、会社を設立して法人の経営者となっている人もフリーランスに該当します。

フリーランスが仕事を請け負う際は、雇用契約ではなく業務委託契約を結ぶのが一般的です。業務委託契約は成果物の納品や業務の遂行に対して報酬が支払われる契約で、勤務時間や勤務場所は指定されないので、時間や場所を選ばずに働けます。

フリーランスはこのように自由度が高い一方で、基本的に労働基準法の適用外である点に注意が必要です。業務委託契約の場合、最低賃金や残業規定など、労働者を守るためのルールは適用されません。

ただし、勤務時間や業務の進め方を指示・管理される場合など、例外的に労働基準法が適用されるケースもあります。また、下請代金支払遅延等防止法(下請法)や独占禁止法などによって一部の保護を受けることが可能です。

個人事業主の定義とは

個人事業主の定義は、「税務署に開業届を提出し、個人として事業を運営している人」です。個人で事業を営んでいても、法人を設立している場合は個人事業主には該当しません。

個人事業主は税務上の区分であり、独立した事業活動を行うのが特徴です。事業とは反復・継続した仕事を指し、例えば不用品の売買のように一時的な活動はこの区分には含まれません。

フリーランスとして活動している人が開業届を提出した場合、その人は個人事業主にも該当します。

自営業の定義とは

自営業の定義は、「特定の企業や組織に雇用されず、自ら事業主として事業を運営する人」です。個人で仕事をしている人全般を指す言葉で、フリーランスや個人事業主、法人を設立している人も自営業に該当します。

自営業者は、飲食業や小売業など、独立して商売を行うのが一般的です。内閣府によるフリーランスの定義には「従業員を雇用していない」「実店舗を持たない」などが含まれています(※)。そのため、例えば飲食店を開いてアルバイトを雇っている場合は、自営業ではあるもののフリーランスには該当しません。

TECH STOCKでは、フリーランスになる前の準備リストを配布しています。準備に時間をかけたくない、情報収集が大変という方はぜひご覧ください。

\フリーランス転向を目指すあなたへ/

フリーランス・個人事業主・自営業のメリット・デメリット

フリーランス・個人事業主・自営業の働き方には、メリットとデメリットの両方があります。

ここではメリット・デメリットをそれぞれ解説するため、個人として働きたいと考えている方はチェックしておきましょう。

フリーランス・個人事業主・自営業になるメリットとデメリット

まず、フリーランス・自営業のメリットとデメリットを解説します。

メリット①:自由な働き方ができる(時間や場所に縛られない)

業務委託契約で働くフリーランスは、自分の裁量で仕事を進められやすいのが大きな魅力です。クライアントの指揮命令権の下で働くわけではないため、参画するプロジェクトの作業ガイドラインに準拠していれば、働く場所や時間を決められるケースが多いです。

会社員の場合、「始業と終業の時間が決められている」「自宅から遠いオフィスに出勤しなければならない」といったケースが少なくありません。フリーランスなら、このように時間や場所に縛られることなく、自由度の高い働き方を実現できます。

メリット②:スキル次第で高収入を目指せる

フリーランスは、請け負う案件の単価と件数によって収入が決まるのが特徴です。高いスキルや豊富な実績があれば高単価な案件を多く受注でき、独立によって収入を大幅に伸ばせる可能性があります。独立直後は単価の低い案件が中心だったとしても、経験を積むことで徐々に受注する案件の単価を上げられる可能性は十分あるでしょう。

ITエンジニアを例に挙げると、正社員の平均年収が468万円(※1)であるのに対して、フリーランスの平均年収は1,052万円(※2)という調査結果もあります。フリーランスは職種やスキルによって収入に差がありますが、スキル次第で高収入を目指せるのは大きなメリットです。

※参考1:求人ボックス給料ナビ(ITエンジニア)

※参考2:「平均年収は1,052万円」フリーランスエンジニア6職種で時給・年収が最も高いのは「データサイエンティスト」/CAMELORS株式会社「フリーランスエンジニア職種別の平均年収・時給レポート」

フリーランスエンジニアの案件紹介サービスTECH STOCKには、高単価案件・上場企業案件が多数ございます。スキルやご希望にマッチする案件をコーディネーターがご紹介いたします。フリーランスになって年収アップを狙うならTECH STOCKにお任せください。

デメリット①:収入が不安定になりやすい

フリーランスはスキル次第で高収入が目指せる一方で、案件の単価や受注件数によって収入が左右される点に注意が必要です。案件ごとに業務委託契約を締結するケースが多く、案件終了後に別の案件を受注できなければ収入が途切れてしまいます。長期的な雇用が確定している会社員と比較すると、どうしても収入が不安定になりがちなのが、フリーランスのデメリットです。

DX領域のフリーランス人材を対象とした意識調査では約2割が「フリーランスから正社員に戻りたい」と回答しており、その内の約5割が「フリーランスは収入が安定しないから」を理由に挙げています(※)。

収入が不安定で設備投資や事業拡大に十分な資金をかけるのが難しい場合は、国や自治体が実施する補助金・助成金の活用も検討してみましょう。

※参考:【報酬満足度調査】イントループがDX領域のフリーランス人材を対象とした意識調査を実施

デメリット②:社会保険の負担額が増える

フリーランスとして独立すると、社会保険を自己管理しなければなりません。会社員のように毎月の給料からは給与からの天引きではなく、自分で別途支払う必要があります。また、会社員の場合は保険料を会社が半額負担してくれますが、フリーランスは全額自己負担です。

退職金などの福利厚生もないため、自分で用意するか、あるいは福利厚生無しで事業運営を続けなければなりません。このように、社会保険や福利厚生についての管理や事務手続きを自分で行う必要があるのも、フリーランスのデメリットです。

デメリット③:確定申告が面倒

給与所得以外の所得が20万円を超える場合は、開業届の有無に関わらず確定申告が必要です。フリーランス・個人事業主・自営業、いずれの働き方においても確定申告(所得税の納税義務)は変わりません。

そして、毎年2~3月に訪れる確定申告作業は多くのフリーランスや個人事業主の頭を悩ませます。毎日(毎月)の収入や経費などを帳簿付けする必要がありますし、収入・支出の証明となる領収書や請求書の管理も非常に面倒です。

副業で事業を営んでいる場合に所得(収入-経費)が20万円以下なら確定申告は不要ですが、継続的な収入が見込まれる場合や損益通算のメリットを提出がおすすめです。

TECHSTOCKならフリーランス向け福利厚生サービスを利用可能

フリーランス・ITエンジニアの方へ20年以上にわたって案件を紹介し続けているTECH STOCKでは、フリーランス向け 福利厚生プログラム「fukurint(フクリント)をご用意しています。

スキルや希望にマッチする案件をご紹介するだけでなく、税理士や社労士の紹介、業界最速水準の翌月15日払い、アサイン後のフォローアップなど、案件紹介以外のフォローも充実!

デメリット③:孤独感や自己管理の難しさ

フリーランスは一人で仕事を進めることが多いため、人によっては孤独感を覚える可能性があります。一人暮らしの場合、フリーランスになると「一日誰とも会話しなかった」という日も。

自由度の高い働き方は、高い自己管理力が求められる点にも注意が必要です。自己管理を徹底できないと、「働きすぎて体調を崩した」「作業時間の見通しが甘く納期に間に合わない」といった事態を招くおそれがあります。

個人事業主特有のメリットと法人化しないデメリット

開業届を提出して個人事業主になると、税制上のメリットが複数あります。ただし、法人化したほうがメリットが大きいケースもあるため、それぞれのメリット・デメリットについても把握しておきましょう。

メリット①:青色申告による最大65万円の特別控除が利用できる

1年間の所得の合計額が48万円以上の個人事業主(自営業者)は、納税のために自身で確定申告を行う必要があります。確定申告には白色申告と青色申告の2種類があるのですが、節税効果が高いのは最大65万円の特別控除を受けられる青色申告です。

青色申告特別控除を受けるには、開業届と青色申告承認申請書を税務署に提出しなければなりません。青色申告は必要経費に加えて家事関連費のうち、事業部分の金額を控除できます。また、複式簿記による記帳や電子申告などの条件を満たすことで、最大65万円の特別控除を受けられるのも大きなメリットです。

フリーランスの確定申告については以下の記事でも詳しく解説しているため、ぜひ併せてご覧ください。

【税理士監修】フリーランスの確定申告ガイド!手続&必要書類など徹底解説【2024年版】

メリット②:赤字の繰越が3年間できる

個人事業主は青色申告することで、事業の赤字を翌年以降3年間繰り越すことが可能です(※)。これは「純損失の繰越控除」といわれる制度で、青色申告を行う場合に適用されます。

初年度に100万円の赤字があり、翌年の利益が300万円だった場合、赤字を繰り越すことで、翌年の所得は利益から前年の赤字100万円を控除した200万円になります。繰越がなければ所得税は利益300万円にかかるため、赤字の繰越によって所得税の軽減が可能です。

このように、個人事業主になって青色申告を行うことで赤字を将来の利益と相殺することができ、節税効果が期待できます。

※参考:No.2070 青色申告制度

メリット③:決算書類が簡素化されている

個人事業主は、法人を設立する場合と比べて作成すべき決算書類が簡素化されています。個人事業主は単純に会計上の売上から費用を差し引いて利益を算出するのに対して、法人は法人税法に基づいて益金と損金の算入や不算入の申告調整をしなければなりません。

企業や組織に所属していないと、税金の手続きも自分で行う必要があります。そのため、税金関連の事務手続きを簡素化できるのは大きな魅力でしょう。

フリーランスエンジニアの案件紹介サービスTECH STOCKでは、税理士や社労士の紹介も行っております。フリーランスの税金にお悩みでしたら、TECH STOCKのコーディネーターにご相談ください。

デメリット①:収入によっては所得税率が高くなる

個人事業主のデメリットは、所得が一定額を超えると個人事業主のほうが法人よりも税負担が重くなる点です。

個人事業主は所得税を支払う必要があり、収入額が上がると税率も上がる超過累進課税が適用されます。所得税率は、最大で45%(※1)です。

一方、法人の場合は法人税が適用されます。法人税は税率が一定で、法人税率は原則として23.2%(※2)です。したがって、所得が上がって所得税率が法人税率を上回ると、法人を設立したほうが節税につながります。

個人事業主の所得税の計算については以下の記事で詳しく解説しているため、ぜひ併せてチェックしてみてください。

※参考1:No.2260 所得税の税率

※参考2:No.5759 法人税の税率

デメリット②:法人に比べて信用が低いことがある

法人を設立する場合、登記手続きが必要です。一方、個人事業主として事業を行う際には開業届を出すだけで、登記手続きは行いません。

登記の有無によって社会的な信用度に差が出るため、個人事業主は法人と比べると信用が低くなる点もデメリットです。実店舗を持たない場合は特に、第三者から見たときに本当に事業の実態があるのか判断できず、信用してもらえないケースも多くあります。

フリーランス・個人事業主・自営業を始めるために必要な手続き

フリーランス・個人事業主・自営業を始めるには、開業届と青色申告承認申請書の2点が必要です。

それぞれの書類について、以下で解説します。

開業届を税務署へ提出(個人事業主・自営業)

開業届は税務署に対して事業を始めたことを知らせるための書類で、正式名称を「個人事業の開業・廃業等届出書」という国税(所得税)に関わる書類で、管轄の税務署に提出します。

開業届は、事業の開始日から1ヶ月以内に提出する必要があります。「開業日」とは本人が「開業した」と認識した日のことで、自己申告です。1ヶ月以内に提出しなくても罰則はありませんが、期間内に出すことが望ましいです。

青色申告承認申請書の提出

青色申告を行うには、開業届とは別に管轄の税務署へ青色申告承認申請書の提出が必要です。青色申告承認申請書は、青色申告をしようとする年の3月15日まで(1月16日以降に開業した場合は開業日から2ヶ月以内)と提出期限が決まっています。確定申告時に青色申告をしたいと思っても間に合わないため、必ず期限内に提出するようにしましょう。

「期限内に青色申告承認申請書の提出が間に合わなかった」「そもそも開業届しか提出していない」といった場合には、白色申告しか選択できません。白色申告では特別控除や赤字の繰越ができないため、青色申告特別控除を受けたい場合は開業届と一緒に青色申告承認申請書を忘れず提出してください。

健康保険・年金の切り替え手続き

フリーランスや個人事業主として独立する際には、健康保険・年金の切り替え手続きが必要です。いずれも退職しただけで自動的に切り替わらないのでご注意ください。

くわしい手続きは「フリーランス・個人事業主・自営業の税金と社会保障」で解説します。

個人事業主が開業届を出さないデメリット

個人事業主として独立する際には開業届の提出が必要ですが、出さなくても罰則はありません。ただし、開業届を出していない個人事業主には、以下のようなデメリットがあります。

- 青色申告ができず65万円控除が受けられない

- 赤字の繰り越しができない

- 家族の給与を経費計上できない

税額控除が受けられなければ税負担が大きくなってしまいますし、初年度の赤字で翌年に大幅な黒字となった場合、前年の赤字繰り越しができないのは大きなデメリットです。逆に開業届を提出しないメリットはありません。

個人事業主になる際には、開業届を必ず提出しましょう。

フリーランス・個人事業主・自営業の税金と社会保障

最後に、フリーランス・個人事業主・自営業の税金と社会保障について解説します。会社員とは異なる点が多いため、独立前にしっかりチェックしておきましょう。

フリーランス・個人事業主・自営業の税金とは

フリーランス・個人事業主・自営業者が支払う税金は、主に次の4つです。

- 所得税

- 住民税

- 個人事業税

- 消費税

所得税は前年の所得に対してかかる税金で、確定申告の手続きによって税額が確定します。住民税は所得割と均等割から算出され、自治体から送付されてくる通知書によって税額の確認が可能です。

個人事業税は地方税のひとつで、地方税法等で定められた個人事業に対して課税されます。法定業種は現在70種類でほとんどの事業が該当するため、個人事業税も支払いが必要になると考えておいてください(※1)。

消費税は前々年の課税売上が1,000万円を超える場合に納税が必要で、1,000万円以下の事業者には支払い義務はありません(※2)。ただし、「前年の1月1日から6月30日までの課税売上が1,000万円を超える」など特定の事由に該当する場合は、消費税の支払いが必要です。

※参考1:個人事業税

※参考2:No.6501 納税義務の免除

フリーランス・個人事業主・自営業の保険

会社員からフリーランス・個人事業主・自営業者になる際には、企業で加入していた健康保険から国民健康保険に切り替える必要があります。

職場の健康保険の資格喪失日(退職日の翌日や被扶養者ではなくなった日など)から14日以内に、保険年金課や市民センター窓口にて国民健康保険の資格取得の届出をしてください。

必要書類は自治体によって異なりますが、資格喪失証明書などの職場の健康保険を脱退したことがわかる書類の他、マイナンバーカードなどの本人確認書類などの提出が求められます。

企業の健康保険と比べて、国民健康保険は保険料が約2倍と大幅に上がります。企業によっては退職後も継続して加入できる健康保険もあるので、継続加入を希望する場合は退職前に手続きを確認しておきましょう。

ただし、継続加入できるのは最大2年間のため、期限到来前に国民健康保険への切り替えを行ってください(※)。

※参考:加入期間について

フリーランス・個人事業主・自営業の年金

フリーランス・個人事業主・自営業者は、厚生年金ではなく国民年金に加入します。退職後14日以内に、国民年金への加入手続きを行ってください。手続きには年金手帳(または基礎年金番号通知書)および、退職日が確認できる書類(退職証明書、離職票等)が必要です。

厚生年金は会社が保険料の半額を負担してくれますが、フリーランスや個人事業主は全額負担です。独立直後の負担増で生活を圧迫しないように資金シミュレーションをしておきましょう。

また、国民年金だけでは、将来受け取れる年金額が少ないです。将来に備えて、以下のような制度への加入も検討しましょう。

- 付加年金:付加保険料をプラスして納付すると年金額が上乗せされる制度

- 国民年金基金:フリーランスや自営業者の年金額を増やせる制度

- 小規模企業共済:フリーランスや自営業者のための退職金制度

国や自治体は、中小企業や小規模事業者を支援する補助金・助成金・給付金の制度を用意しています。これらは返済の義務がないのが大きなメリットで、各制度の条件を満たせばフリーランスや個人事業主でも利用可能です。

この記事では、資金援助を希望するフリーランス・個人事業主のための補助金・助成金・給付金を紹介します。(一覧に給付金は含まれていないため、必要に応じて各自治体や関連機関のウェブサイトをご確認ください。)

補助金や助成金を活用する際のメリット・デメリットや申請時のポイントに加えて、税負担を軽減できる税制優遇措置や支払い猶予についても解説しているので、ぜひ確認してみてください。

フリーランス新法(フリーランス保護法)とは

2023年にフリーランスの就業環境適正化や取引適正化を目的として「フリーランス新法」が施行されました。リーランスに対する不当な契約条件や報酬遅延への保護が明文化されました。業務委託で働くフリーランスや個人事業主が対象です。

フリーランス新法には、以下のような内容が盛り込まれています。

- 業務委託時の契約書面義務化

- 報酬支払いの60日以内の義務

- ハラスメント対策の明文化

- 事前に定めた報酬の減額禁止

くわしく知りたい方は、公正取引委員会のHPをご参照ください。

まとめ

ここまで、 フリーランス・個人事業主・自営業の違いやメリット・デメリットなどを解説してきました。

フリーランスとして独立を検討しているなら、開業届を提出して個人事業主になることも検討してみてください。個人事業主になって青色申告を行うと、税制上のメリットが多くあります。

また、フリーランス・個人事業主・自営業は、税金や保険、年金の制度が会社員とは異なるため、独立前にこれらについても詳しく把握しておきましょう。