【税理士監修】フリーランスの確定申告ガイド!手続&必要書類など徹底解説【2025年版】

フリーランスとして独立するとき、あるいは副業をするときに最も悩むと言っても過言ではないのが、税金に関することです。

ニュースで「芸能人による所得税の申告漏れ」が取り上げられたときには、「もしや自分も?」と思い背筋が凍ってしまうかもしれません。帳簿付けは、それまで会計に関わる業務を行っていなければ難しく感じるものです。特に確定申告については注意が必要です。

この記事では確定申告について、フリーランスだからこそ注意したい点も踏まえてご紹介します。

※以下は、2025年6月時点の情報をもとに作成しています。

この記事の監修者

税理士法人Bridge 代表

税理士・政治資金監査人

黒田 悠介

大手税理士法人で相続対策・事業承継業務に従事。 その後、金融機関・IPO企業・富裕層コンサルティング会社を経て、税理士法人Bridge東京・静岡事務所を創設、現在まで代表を務める。

「お客様に幸せの架け橋を」というビジョンを掲げ、IPOコンサル・相続事業承継…

フリーランスの確定申告とは

確定申告とは具体的に何をする作業なのか、必要・不要なケースや申告期間など基本的な事項を確認しておきましょう。また、フリーランスの場合、「青色申告」を活用すると大きな節税効果が得られます。「白色」で申告する場合とどれ程の差が出るのかについても解説します。

確定申告とは具体的に何をする作業なのか、必要・不要なケースや申告期間など基本的な事項を確認しておきましょう。また、フリーランスの場合、「青色申告」を活用すると大きな節税効果が得られます。「白色」で申告する場合とどれ程の差が出るのかについても解説します。

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間に発生した所得の金額と、その所得に対する税金の額を計算し、税務署へ申告する手続きです。

仕事の報酬が支払われる際に源泉徴収された税金や、「予定納税」という予め納付された所得税などがある場合には、過不足が精算されることになります。清算の結果、所得税を払いすぎている場合には、還付金が戻ってきます。逆に不足しているときには、追加で税金の支払いが必要です。

会社員として毎月給与をもらっている人の大多数は、給与やボーナスから税金が引かれており、その年の末に会社で行われる年末調整により各種税金が清算されます。その際に他に確定申告が必要な事情がなければ、確定申告は不要となります。

なおフリーランスは、税金関係では「個人事業主」という扱いになります。フリーランスとして独立を考え、確定申告について調べる際にはまず、個人事業主のパターンから学んでいくのがおすすめです。

TECH STOCKはフリーランス・ITエンジニアの方に案件をご紹介して20年以上、全登録者52,000名以上の案件紹介サービスです。スキルや希望にマッチする案件をご紹介するだけでなく、税理士や社労士の紹介も行っております。フリーランスの税金にお悩みでしたら、TECH STOCKのコーディネーターにご相談ください。

TECH STOCKはフリーランス・ITエンジニアのための案件紹介サイトです

確定申告が必要なケース

基本的には、事業である程度の利益がある場合と、所得税の課税対象となる収入があった場合に確定申告が必要となります。

- 事業である程度の利益がある

事業収入があり、所得税額の計算の結果、所得税が発生するフリーランスは、確定申告が必要となります。 - 株取引・不動産取引などの収入がある

所得税の課税対象となる収入があった場合は、確定申告が必要です。たとえばお金を得た場合の「一時所得」、株取引で利益があった場合、不動産収入があった場合などがこれにあたります。

独立の初年度には、注意が必要です。会社員からフリーランスになる際に、退職金の源泉徴収が行われていない場合には、確定申告が必要です。

退職時に「退職所得の受給に関する申告」についての書類を会社に提出している場合には、会社が退職金から源泉徴収を行うため、退職金に関しては申告が不要となります。

確定申告が不要なケース

売上があまりない、もしくは赤字の場合には確定申告は不要となります。所得税はおおまかに、下記で計算される「課税所得」を元に計算されることになります。「所得税額」が0円であれば、確定申告の必要はありません。

所得税額 = 課税所得額 × 所得税率 - 税率ごとの控除額 - 税額控除

課税所得額を計算する際には、基礎控除48万円(※)が差し引かれます。たとえば売上が48万円以下の場合には課税所得額が0円以下となり所得税が生じません。そのため確定申告も不要となります。

※納税者本人の合計所得金額が2,400万円以下の場合の基礎控除

また他に副業や株取引などの活動をしておらず、本業が赤字のときも、所得税が発生しないため、確定申告は不要です。ただし青色申告を適用している場合には、赤字でも確定申告を行うメリットがあります(後述)。

青色申告と白色申告

確定申告には、青色申告と白色申告の2種類があります。この2種類は、税金の計算方法や控除額などに違いがあります。青色申告は最大65万円の青色申告特別控除などがあるため、節税のためには青色申告がおすすめです。

| 青色申告 | 白色申告 | |

| 税金の計算方法 | 複式簿記 | 簡易的な記帳 |

| 控除額 | 最大65万円 | 10万円 |

| 優遇措置 | あり(後述) | なし |

| 事前の申し込み | あり | なし |

2025年確定申告の日程・期限

2024年分の所得税の確定申告を行う期間は、2025年2月17日(月)〜3月17日(月)の1か月間です。2024年1~12月分の所得を計算して確定申告書を作成し、最寄りの税務署へ持ち込むかe-Taxで申告してください。

同様に、2025年分の所得税の確定申告も、例年通り、2026年の2月16日(月)~3月16日(月)(土日祝の場合は翌平日となるため)の間に、2025年1~12月分の所得を計算して申告します。

2025年(2024年分)確定申告の2大変更点

2025年の確定申告(2024年1~12月の申告分)については、以下2つの大きな変更点があります

- マイナポータルとの連携拡大

- インボイス発行事業者の消費税申告書へ対応

それぞれについて、くわしく説明します。

マイナポータル連携による自動入力対象の拡大

2025年の確定申告では、マイナポータルとe-Taxを連携させることで、確定申告書へ自動入力される対象が拡大します。具体的には、以下の項目が新規で自動入力されます。

- 給与所得の源泉徴収票

- 国民年金基金掛金

- iDeCo

- 小規模企業共済掛金

上記のデータがマイナポータル経由で自動的に入力されるようになります。

インボイス発行事業者の消費税申告書への対応

フリーランスや個人事業主でインボイス発行事業者として登録している場合、消費税申告書を提出して消費税を納めるのですが、この申請書は国税庁のHP上で作成できました。

さらに2025年の確定申告からは消費税納税額を売上税額の2割に軽減する「2割特例」の申請書にも対応予定で、売上金額などを入力するだけで税額が自動算出されるように。システムはまだ開発段階なので、国税庁のHPで最新情報を随時チェックしてください。

2026年(2025年分)確定申告の4大変更点

2025年提出(令和6年分)の確定申告にも大まかに4つの変更点があります。

- 定額減税欄の追加

- 所得金額調整控除の記入法の変更

- 受付印押なつの廃止

- 子育て世代等への住宅ローン減税拡充(項目追加あり)

それぞれについて、くわしく説明します。

定額減税欄の追加

これは、本年分(令和6年)のみの措置となります。

減税額は以下の通りです。

| 所得税 | 住民税 | |

| 納税者本人分 | 3万円 | 1万円 |

| 同一生計/扶養親族 | 3万円(1人につき) | 1万円(1人につき) |

日本国内において、所得金額が1,805万円以下のすべての納税者が対象となります。

定額減税は、納税者と扶養親族の人数によって計算される額を、令和6年分の所得税及び住民税の所得割から差し引く制度です。

計算した結果、定額減税額の方が高く、所得税や住民税の所得割から控除しきれない場合は、令和7年に控除しきれなかった額が該当の市区町村から給付されます。

所得金額調整控除の記入法の変更

所得金額調整控除(2020年から導入)を受ける場合、下記の3点がポイントです。

- 所得金額調整控除額がある

- 配偶者が他の納税者の扶養家族である

- 配偶者が配偶者(特別)控除ではなく、かつ、特別障害者である

上記のすべてを満たす場合は「1」を記載するように変更がされました。

(第二表にある「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」、「その他」欄に記載)

※配偶者が定額減税の対象の場合は「2」のまま

受付印押なつの廃止

令和7年1月から、収受日付印がなくなり、確定申告は申告書の提出のみとなります。提出年月日は、納税者自らの管理責任となるということです。当面は希望者に日付や税務署名が記載されたリーフレットが配布される予定です。

子育て世代等への住宅ローン減税拡充(項目追加あり)

子育て世代等への住宅ローン減税の拡充のため、特例対象個人という枠組みが設けられました。

令和6年12月末時点で、以下のいずれかに該当する人は特例対象個人となります。

- 年齢が40歳未満、かつ、配偶者を有する人

- 年齢が40歳以上、かつ、年齢が40歳未満の配偶者を有する人

- 年齢が19歳未満の扶養親族を有する人

令和6年に住宅取得やリフォームなどを行った場合、借入限度額に上乗せして、令和4~5年の水準を維持する制度です。詳細は下記のページを参照ください。

フリーランスが確定申告をするメリット

フリーランスが確定申告をすると、正しい納税額を導き出せるだけでなく、次のようなメリットがあります。

フリーランスが確定申告をすると、正しい納税額を導き出せるだけでなく、次のようなメリットがあります。

控除を利用して節税できる

確定申告では、さまざまな控除を受けることができます。課税対象となる所得は、確定申告を行うと「控除」と呼ばれる項目によって金額が引かれるため、確定申告を行わないときよりも課税額が低くなる可能性があります。

控除のひとつが、所得控除です。所得控除とは、ひとりひとり異なる経済事情を税金計算に加味する制度です。たとえば生命保険料控除や医療費控除、配偶者控除、ひとり親控除、障害者控除などが該当します。所得控除が多いほど、税額が下がります。

その他、所得控除について詳しくは、下記記事をご参照ください。

個人事業主にかかる所得税とは?算出方法から節税対策まで解説

税額控除も所得控除と同じく、一定の金額を控除します。例としては、配当控除、政党等寄附金特別控除、認定NPO法人等寄附金特別控除などがあります。

事業に使用した費用は経費にできる

確定申告では、事業に使用した費用は「経費」として申告できます。所得は収入から必要経費を差し引いたものであり、経費が多いほど、課税所得が少なくなります。

費用にできるものは具体的に、パソコンやプリンター、交際費、アウトソーシングの費用などです。いずれも「事業に使用したこと」が大前提であり、事業外で利用したものは経費にはなりません。

またフリーランスが自宅で開業している場合は、家事按分を利用できます。家事按分とは、プライベートと事業の両方で利用している費用に対して、一定の割合を経費として計上できる仕組みです。家事按分ができる費用の例としては、家賃や水道光熱費、インターネットの接続料金やスマートフォン代(事業専用ではない場合)などが挙げられます。

青色申告の適用を受けている場合には、親族に対する給与も経費にすることが可能です。「青色事業専従者給与」といい、事前に届け出を行うことで利用できます。

確定申告書の控えが収入の証明になる

住宅や車のローンを組むときには、フリーランスは会社員よりも収入が不安定と見られ、審査に通りにくいケースがあります。ローンを通すためには、収入の証明が必要です。

その際には確定申告書の控えが、収入証明となります。ローンだけでなく、子どもを保育園に入れるときなど子ども関係の手続きや、小規模企業共済の申し込み時などでも確定申告書の控えが使えます。

フリーランスには青色申告がおすすめ

フリーランスが確定申告をする場合には、メリットが大きい青色申告がおすすめです。

メリット1:控除額が大きい

青色申告は白色申告よりも控除額が大きくなります。青色申告は最大65万円の控除となり、その分納税額が少なくなります。

メリット2:赤字を3年間繰り越せる

本業が赤字でほかに事業の収入がないときには所得税が発生しないため、確定申告は不要となります。しかし青色申告をする場合には「繰越控除」が利用でき、赤字を翌年以降に3年間繰り越せます。赤字を翌年以降に繰り越すと、翌年の所得からその赤字分を相殺することが可能です。

フリーランスとして独立すると、特に初年度は案件の獲得が不安定で、初期投資などの費用もあり、赤字になることがあります。このような赤字の対処としても、青色申告は有効です。

メリット3:貸倒引当金を損金にできる

貸倒引当金とは、取引先が倒産となり、売掛金等の支払いができなくなった場合に備えて、事前に損失額を予測して計上するお金のことです。

貸倒引当金にできる科目は、売掛金や受取手形、貸付金、未収金などです。事業では即時支払いではなく、掛け払いとしておき、後日請求書を送付して代金が振り込まれるケースがあります。代金が回収できない場合に備えて、貸倒引当金を設定しておきます。

確定申告では、この貸倒引当金を損金、すなわち経費にできます。また、青色申告であれば、一括評価金銭債権である売掛金、貸付金などを対象に、計上することも可能です。

注意点:複式簿記が必須

このように青色申告はさまざまな控除が受けられるようになります。一方で青色申告は、「複式簿記方式」での申告が義務付けられています。ある程度専門知識が必要となるため、これまで会計についての業務に携わっていなかった人にとっては少し難しいかもしれません。

ただ会計ソフトがあれば、専門的知識がなくてもある程度対応が可能です。多くの会計ソフトは無料期間を設けているので、操作しやすいソフトを選ぶとよいでしょう。

また自治体の税務署が初心者向けの講習会を開催しているケースもあります。中には講習料が無料となっている講座も多くあります。フリーランスとして独立する前に、こういった講座を探し、受講しておくことがおすすめです。

確定申告(青色申告)に必要な手続きと書類

さて、青色申告には事前の申し出が必要です。確定申告時に必要な書類も合わせてご紹介します。

フリーランスで確定申告が必要な場合に青色申告をしておくことのメリットを解説してきました。ここからは、青色申告を前提とした確定申告の流れを解説をしていきます。

STEP1:青色申告に必要な手続きを行う

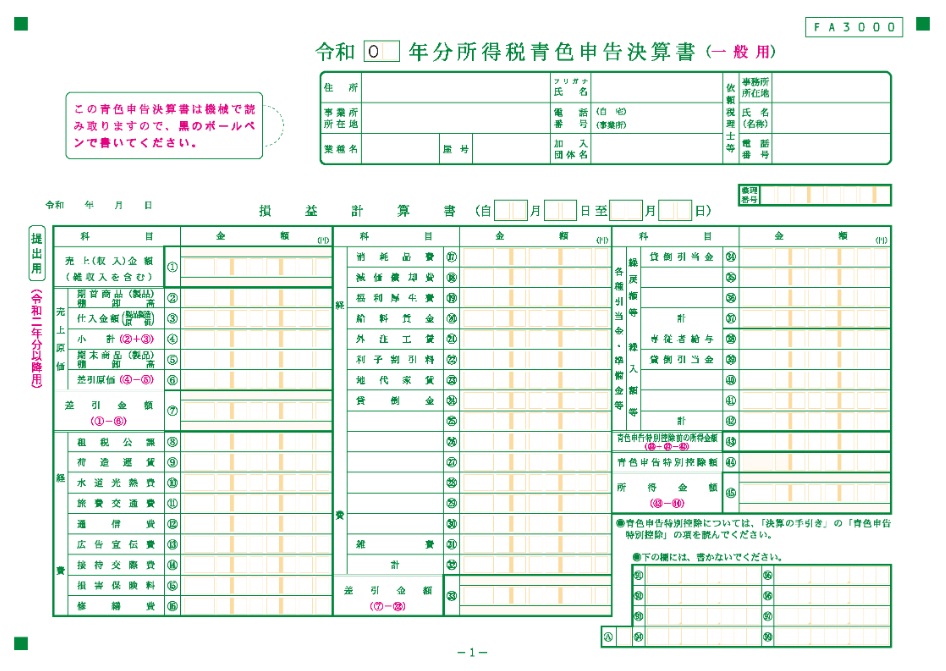

青色申告決算書

青色申告を行うには、下記の書類を税務署に提出する必要があります。

- 開業届(個人事業の開業・廃業届出書):個人で事業を開業したことを届け出るための書類。事業開始から1ヶ月以内に提出が望ましい。

- 青色申告承認申請書:青色申告の承認を受けるための申請書類。青色申告書による申告をしようとする年の3月15日までに提出する必要がある。新規開業した場合(その年の1月16日以後に新規に業務を開始した場合)は業務を開始した日から2か月以内に提出。

- 青色事業専従者給与に関する届出書:配偶者やその他親族に支払った給与を必要経費として参入することを届け出る。

STEP2:確定申告(青色申告)に必要な書類を用意する

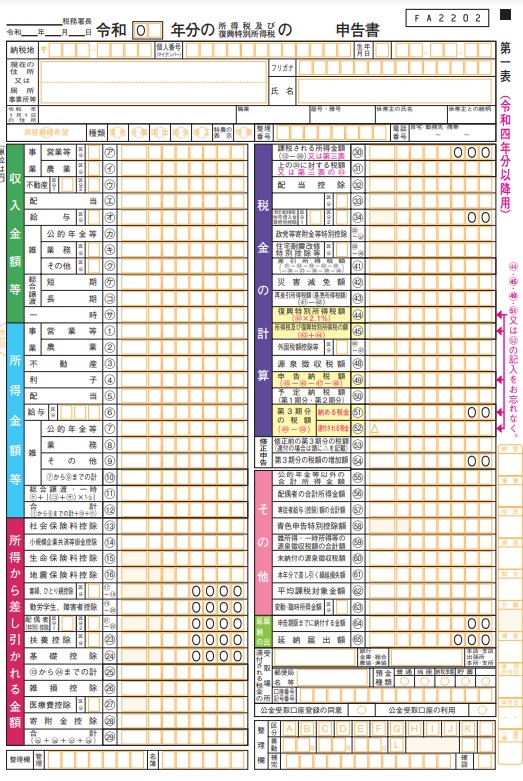

確定申告書

実際に確定申告をする際には、下記の書類が必要となります。

- 確定申告書:所得や控除などの金額や支払者の名称などの内容を記入する書類。

- 青色申告決算書:損益計算書と内訳、貸借対照表で構成されている決算書。

- 控除証明書:国民年金や生命保険などの控除を証明する書類。

- レシート・領収書(自宅で保管):経費計上したものの証明書類。

- 支払調書(自宅で保管):報酬等を支払った人や企業が作成・提出する、支払い額や内容を記載した書類。受け取った人が提出する義務はないが、確定申告書の内容を確認するために役立つ。

- 本人確認書類:マイナンバーカードなど、本人確認のための書類。

ほか

STEP3:書類を提出する

書類を不足なく用意したら、税務署に提出を行います。前述の通り、確定申告を行う期間は例年、2月16日〜3月15日までの1か月間です。提出方法としては、直接窓口へ提出する方法、郵送する方法、e-Taxで提出する方法があります。

なかでもおすすめなのはe-Taxで提出する方法です。e-Taxを利用すると控除額が65万円となるため、節税のためにはぜひ活用したいところです。

e-Taxを利用する際には、マイナンバーカードやカード読み込みのための装置・スマートフォンがあると便利です。マイナンバーカードを使って情報を登録しておくと翌年度にも情報が引き継がれます。ほかにもマイナンバーカードに健康保険証機能の付与や公金受取口座の登録を行っておくと手続きがスムーズになります。

フリーランスエンジニアの案件紹介サービスTECH STOCKは、確定申告のお悩みも相談することが可能です。スキルや希望にマッチする案件をご紹介するだけでなく、税理士や社労士の紹介、業界最速水準の翌月15日払い、アサイン後のフォローアップなど、案件紹介以外のフォローも充実しております。

TECH STOCKはフリーランス・ITエンジニアのための案件紹介サイトです

確定申告の注意点とトラブルシューティング

ここで、確定申告にありがちな注意点もご紹介します。

注意点1:青色申告は翌年度からの適用となるケースが多い

「青色申告をしたい」と決定してもその年から青色申告ができるとは限りません。青色申告は、適用したい年の3月15日までに手続きを行う必要があります。新たにフリーランスとして事業開始する際、開始時から青色申告を適用したい場合には、事業開始日から2ヶ月以内の手続きを行う必要があります。青色申告を行いたいのであれば、早めに動くことが肝要です。

注意点2:領収書の保管が必要

経費には、事業で発生した費用であることを示す領収書・レシートが必要となります。経費として計上したいのに領収書がないためにできなかった、となれば損となってしまいます。フリーランスとして独立したときから、領収書は保管しておく習慣をつけておくことがおすすめです。スマートフォンでレシートを撮影し、電子データで保管しておくことも可能です。

注意点3:会計ソフトによって機能が異なる

会計ソフトにはいくつか種類があり、ソフトによって対応している機能がないケースがあります。

例としては、ふるさと納税の連携が挙げられます。ふるさと納税についてe-Taxで確定申告をする場合には、「寄附金控除に関する証明書」が必要です。この「寄附金控除に関する証明書」はxml形式のデータでも提供されるため、データを使えばe-Taxでの手続きが簡易となります。しかし会計ソフトによっては法制上対応できていないケースもあり、その場合には紙の証明書を税務署に提出する必要があります。

注意点4:e-Taxは準備がやや大変

確定申告を行う記述に合わせてe-Taxの申し込みを行おうとすると、期間が足りないかもしれません。

e-Taxを利用するためには利用者識別番号の取得や電子証明書の取得など事前準備が必要です。利用者識別番号を忘れてしまった場合には、税務署に問い合わせて書面で回答をもらうなど、一定の時間を要する可能性があります。マイナンバーカードを使ってe-Taxを行う場合には、まずマイナンバーカードの作成が必要であり、これもまた時間がかかります。

またある年にe-Taxを問題なく利用できたとしても、翌年にはシステムの仕様が変更されている可能性は否めません。正しい確定申告と個人情報の管理のためには致し方ないことではありますが、利用者側としては確定申告前に余裕を持って準備・動作確認をすることが肝要です。

注意点5:確定申告を忘れてしまった・申告漏れしてしまった場合

仕事が忙しすぎて確定申告を忘れてしまった、というケースも考えられます。

確定申告が必要な人が確定申告を行わないまま放置していると、追加で税金がかかる可能性があるため注意が必要です。この場合は、期限後申告本来納めるべき税金に加え、「延滞税」や「無申告加算税」、「重加算税」などが徴収されます。

たとえば「無申告加算税」の金額は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%です。本来納めるべき税額に対して、大幅な増額となることがわかります。

税務署の調査を受ける前に自主的に期限後申告を行うと、ペナルティが軽減されます。「延滞税」も、確定申告の期限からの日数によって金額が増えていきます。法定期限の1カ月以内に自主的に申告し、かつ申告の意思があったと認められれば、追加の税金は課されません。

期限内に確定申告ができなかった場合には、できるだけ早めに申告することが大事です。

注意点6:確定申告の内容に誤りがあった場合

確定申告が終わった後に、「あの売上を計上していなかった=税額を少なく申告していた」と気づき青ざめることもあるでしょう。

税額を少なく申告していたことに気付いたときには、「修正申告」を行います。確定申告の期限(3月15日)を過ぎると延滞税がかかる可能性があるため、できるだけ早く申告する必要があります。逆に税額を多く申告していた場合にも、5年以内であれば「更生の請求」が可能です。

注意点7:年度ごとに注意点は変わる

確定申告は基本的な部分は変わらないものの、税法の改正やe-Taxやマイナンバーカードなどの情報技術の発展によって、変わる部分も多くあります。確定申告の話題が出る1月ごろまでには、情報をチェックしておくことがおすすめです。

確定申告を税理士に依頼するメリット

フリーランスの確定申告は、税理士に依頼するのがおすすめです。税理士が確定申告を任せると費用が掛かりますが、いくつものメリットがあります。

時間と労力を節約できる

フリーランスの多くは経理の人員を雇用せずに単独で確定申告を行っているはず。確定申告書に添付する帳簿付けや領収書の管理は非常に煩雑な作業です。税理士に依頼すれば、自身で税務申告を行う時間と労力を節約できます。煩雑な書類作成や税金の計算作業をプロに任せてしまえば、本業やプライベートに割く時間を多く確保できます。

申告漏れがない

税理士は確定申告書の作成から提出までを正確にしてくれるので、記入誤り・漏れを未然に防げます。フリーランスが個人で確定申告書を作成すると不慣れゆえに、申告漏れが起こる可能性がありますし、忙しすぎて確定申告自体を忘れてしまうことも。

節税策を授けてくれる

独立して間もないフリーランスにとって、少しでも節税したいと考えるのは当然のこと。税理士なら、フリーランスや個人事業主が利用できる制度や専門的知識に基づいた節税のアドバイスを提供し、最適な税務戦略を立てることができます。

税務調査時に対応してくれる

確定申告後に、税務署が申告内容に関する詳細な調査を行う「税務調査」は、法人だけでなくフリーランスや個人事業主が対象になることもあります。帳簿の内容や領収書の保管状態も詳しく調べられるので、本業以外の時間で対応するのは非常に神経を使います。また、税務調査でもっとも恐ろしいのは、追徴課税です。申告内容に不備があると認定された場合、追加で税金を徴収されてしまうのでフリーランスにとっては大きな痛手になってしまいます。税理士なら、税務調査の際に同席して、支出や収入の概要について理路整然と説明してくれますし、正確な申告をしているので追徴課税を課される可能性は非常に低いです。

税務調査の対象になりづらくなる

確定申告書には「税理士署名欄」が設けられています。税理士が確定申告書を作成したことを示すためのスペースで、ここに担当税理士の名前が記載されている申告書は信頼度が高いとみなされ、税務調査の対象になりにくくなるのです。

まとめ

以上フリーランスの確定申告についてご紹介しました。初年度はわからないことが多すぎて大変と感じることも多いでしょうが、年を経るごとに慣れていくはずです。

白色申告と青色申告のどちらが向いているのかは人に依りますが、青色申告は時間をかける分、相応の控除を得られます。迷っている人はぜひチャレンジしてみてください。

監修者プロフィール

黒田 悠介

税理士法人Bridge 代表

税理士・政治資金監査人

大手税理士法人で相続対策・事業承継業務に従事。 その後、金融機関・IPO企業・富裕層コンサルティング会社を経て、税理士法人Bridge東京・静岡事務所を創設、現在まで代表を務める。

「お客様に幸せの架け橋を」というビジョンを掲げ、IPOコンサル・相続事業承継対策など多角的な税務サービスを行っている。

【⇒税理士法人Bridge HP( https://bridge-tokyo.co/ )】

【⇒lit.link( https://lit.link/yusukebridge )】